格隆汇7月2日|美国纽约联储数据显示,上个交易日担保隔夜融资利率(SOFR)报5.40%,逼平1月2日所创历史新高,之前一天报5.33%。根据最新利率,成交量从2.024万亿美元下滑至1.967万亿美元。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

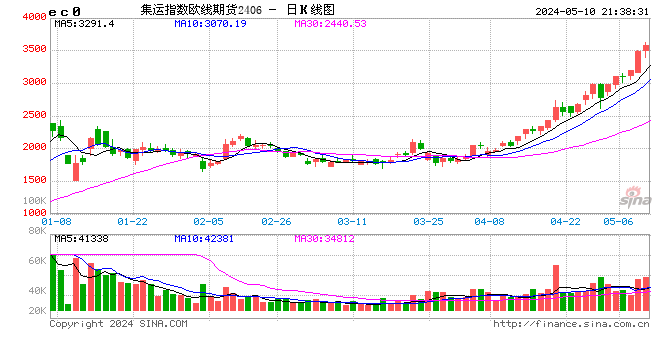

二级市场上的波动加剧与集运市场上的不确定性风险高企相互对应。

继6月11日航运股集体大跌后,12日相关板块个股表现涨跌互现,但多数仍处于下跌通道。

11日,欧线集运主连下跌超5%,远月EC2410、2412、2502、2504跌幅则均在13%以上。12日,欧洲集运主连、EC2410和招商轮船有所回升,其余仍在下行。

从公开信息来看,二级市场的异动与当前的国际局势动态和市场情绪不无关联。

联合国安理会6月10日表决通过美国提交的一份加沙地带相关决议,呼吁哈马斯和以色列接受停火协议。和红海局势升级引发运价上涨的逻辑一致,局势缓和也将起到反作用,在供应的快速释放中给集运指数(欧线)期货远月合约带来较大压力,从而拖累近期的合约走势。

专业航运信息咨询平台海事网陈洋对第一财经表示,一旦巴以停火,集运市场一定会出现剧烈的变化。全球货代巨头德迅大中华区销售市场部副总裁宋斌也告诉第一财经,如果巴以停火,作为连接地中海与红海的重要水道以及全球贸易的重要通道,苏伊士运河会恢复通畅,从而让市场对于海运的供需关系从供不应求转向供大于求,“虽然航运公司届时可能会调整航线,但是会出现这种预期”。

运价偏离实际供需

二级市场上的波动加剧与集运市场上的风险高企相互对应,也备受业内人士关注。

“我们留意到了(航运股集体下跌),但未知确切的原因。”上海一家大型货代企业的负责人纪森(化名)告诉第一财经,目前国际海运价还在上涨,价格已经偏离供需关系了,接下来的走势很难说。

跨国物流企业上海东擎速递总经理梁燕嫦告诉第一财经,因红海局势引发的绕行导致的海运成本上涨、到港延误增加、空箱回流周期拉长等挑战还在继续,“港口拥堵还是比较明显的,运价高企,箱子缺”。虽然小范围出现了波动式下调,但整体运价还在保持上涨,“高得不太理性”。

浣熊(上海)国际物流有限公司(下称“浣熊物流”)头程运营总监施家琪对第一财经表示,从今年5月开始,北美线的40英尺高柜集装箱每15天涨一次,涨幅平均在1000美元左右,目前到洛杉矶港和纽约港的运价分别为6300和7300美元左右,“6月15日船公司那边也已经明确会涨价,涨幅还不确定”,欧洲线从5月至今也差不多涨了2000~3000美元,运往鹿特丹港口的运价约为6800美元。

除了红海局势引发的绕行问题,今年5月以来运价的上涨,还和一系列连锁反应有关。宋斌认为,由于航程变长,原定库存消化较快,考虑到后续航程拉长,引发了供应链订单的一波前置操作,再叠加对于美国加征关税的担忧,又进一步催生了一批订单前置,从而助推了运价上涨。不过在他看来,这波前置订单的周期已经结束,像光伏相关产品的夏季货运量已经出现了下调趋势。

在施家琪看来,从供应端来看,整体的货运量船公司是完全可以承担的,这波运价上涨除了绕行的影响,多少存在船公司有意调控的成分,希望在疫情后的下行通道中营造供应紧张感从而“以涨止跌”,也就是说,海运上涨并非简单取决于实际的供需关系。与此同时,就北美线而言,还受到了南美市场需求量激增的影响,“一开始是南美线因为需求量大增开始涨价,于是船公司就开始在美线撤船转为支持南美线,导致美线的航线很混乱”。再叠加绕行以及欧美港口大规模罢工等因素的影响,越来越多的船和箱无法及时回港。

浣熊物流主要承接跨境电商的业务。根据她的观察,从需求端来看,基础类产品并没有明显的抢出情况,因为加征关税对于家具、建设器材等品类的影响预计不会太大。更主要的还是对于海运费涨价和运输周期拉长的担忧,促使客户在5月选择提前将货物装入集装箱或运到海外仓,以通过抢出降低涨价带来的影响。

就前置订单而言,她认为,5月的一波抢出后,6月运价的持续上涨让更多客户选择了观望,需求的回落有可能会让7月的运价“稳一稳”。“很多平台上的大卖客户已经觉得海运费要出不起了”,大量中国跨境电商平台的涌入让海外市场也越来越卷,卖家不敢涨价,也难以承受运价上涨之重,“我们6月的业务量是明显下降的,有客户原本要出10个柜,现在只出了2~3个柜,国内的工厂端也有意放缓生产节奏”。

海运费还能涨多久

根据上海航运交易所的数据,截至6月7日,上海出口集装箱运价指数(综合指数)报3184.87点,与上期相比涨140.10点;中国出口集装箱运价综合指数报1592.57点,与上期相比涨6.5%。

尽管海运价被认为已偏离了实际供需,但其长期走势仍然取决于供需关系。

后疫情时代,受市场需求不足、供应过剩等影响,在疫情期间疯狂上涨的海运价格出现大幅回落,基本回到疫情前的地位。根据2023年6月25日的数据,反映全球集装箱运价的波罗的海货运指数(FBX)当周下降7%至1297美元/FEU(40英尺的集装箱),创2019年11月以来新低。其中,中国/东亚至北美西岸航线指数价格(FBX1)下降15%至1209美元/FEU;中国/东亚至北美东岸航线指数价格(FBX3)下降8%至2298美元/FEU。

就运力供应而言,随着红海局势逐渐缓和,疫情期间下的新船订单陆续交付,航运业的供应势必将持续增加。不过,美国大选、港口大规模罢工以及欧美关税增加等因素仍将给供给带来不确定性。

施家琪提到了一个细节,那就是美国对中国电商货物的查验率越来越高了,“我们柜量很大,以前美国的查验率不超过5%,最近两三个月的查验柜量就已经是去年一年的量”。查验的重点是清关金额以及不断趋严的相关认证。这也让中国货物面临着更长的查验周期,“原本需要7~10天,现在需要两周”,进而会让柜子进一步积压,导致回流越发缓慢。这些细节变化是中美经贸关系仍存较大不确定性的缩影。

就市场需求而言,美国市场已于近期开启了新一轮的补库存周期,再加上中国外贸人积极开拓南美、中东、东南亚等新兴市场,我国外贸今年保持向上趋势。

海关数据显示,今年前5个月,我国货物贸易进出口总值同比增长6.3%。其中,出口同比增长6.1%,进口同比增长6.4%。5月当月,我国进出口同比增长8.6%,月度增速进一步加快。前5个月,我国与第一大贸易伙伴东盟的贸易总值同比增长10.8%,占全国外贸总值的15.8%;我国对共建“一带一路”国家合计进出口8.31万亿元,同比增长7.2%。同期,出口比重近六成的机电产品同比增长7.9%,其中,自动数据处理设备及其零部件同比增长9.9%,集成电路同比增长25.5%,汽车同比增长23.8%;出口劳密产品增长7.1%。

“的确有客户因为海运费上涨在观望是否下单,尤其是南美的客户,但对整体的订单来说影响没有那么大。”上海佳静环保科技有限公司负责人刘友玲告诉第一财经,总需求是处于回暖态势的,“我周边做出口的人今年订单几乎都是增长的”。由于去年基数较小,公司今年前5个月的出口大约增长了100%。

对外贸人丁言东而言,由于客户以欧洲以及中东、非洲等新兴市场为主,海运费的持续上涨让公司的发货严重延迟,“5月的第一批客户就已经延迟发货很久了,后来我们想了办法,通过降价来帮他们分担了一些成本。”丁言东对第一财经表示,如今第二批客户的货也已经做完了,“一名中东的客户,货都做好了,就是一直不发货”。从业绩而言,今年上半年的出口增长在50%以上。在继续开拓新兴市场的同时,他们也准备今年再重点把美国的生意做起来。

刘友玲并不确定下半年是否还能延续上半年的增幅,但她预计,公司全年出口保守来说应该能增长50%左右,利润率也与去年基本持平。接下来的一两个月,海运费估计还会继续上涨,然后趋于平稳,“有些国家比如非洲和东南亚的需求估计会稳定一段时间”。今年国庆期间,他们将继续去中东开拓市场。

施家琪觉得,今年上半年的淡季不淡,与其说透支了需求,不如说是旺季提前了。今年下半年整体的需求仍有望增加。就她所在的企业而言,整体货代量同比去年上涨了20%左右。面对8~9月的电商旺季和黑色星期五及圣诞节等促销季的补货需求,在7月短暂的平稳后,运价还可能有所上涨。不过,按照海运眼下的涨幅,成本上涨致使利润被严重挤压,“可能四季度的旺季过后,海运价格和出货量都会跌”。

在陈洋看来,运价回落是必然的,只是时间问题,但具体何时谁也说不准。

对于外贸而言,一个利好的因素在于,跨境电商的生态和基建比疫情前更加完善了。这让跨境电商成为外贸增长的重要引擎,也将在未来更长的一段时间保持强劲动力。除此之外,国际经济形势和地缘政治等领域的不确定性还在加剧,仍是航运和外贸复苏不得不面对的巨大挑战。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 昆山期货配资